商业证券化(商业资产证券化)

1、增加中间业务,分散风险1商业银行证券化加速可以增加中间业务,也就增加了收益2市场风险越来越复杂,商业银行证券化加速可以分散风险,只拿手续费,稳定收入证券化是有两个方面的含义从狭义上来讲,它是指传统的。

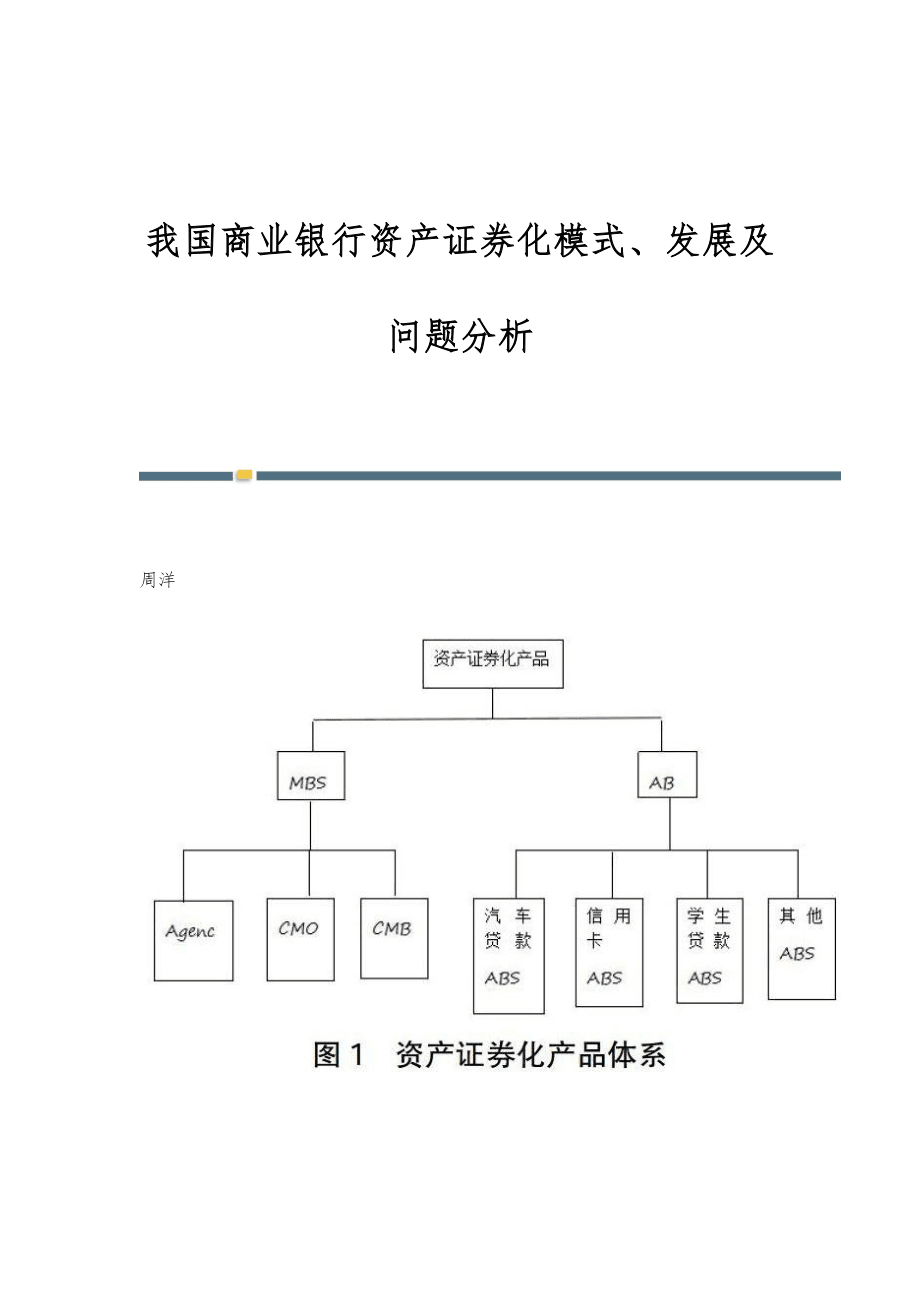

2、广义证券化能够将所有资产类型证券化后在投资者之间流转,其代表是股票狭义证券化是未来产生稳定现金流,以该现金流为基础构造证券化产品在合格投资者之间流转,将缺乏即期流动性,但具有可预期的稳定的未来现金收入流的资产进行组合和信用。

3、对于商业银行而言,资产证券化是其投行业务投资银行业务,区别于以利差收入为主的传统业务,商业银行可以将企业的各种流动性较差的金融资产,如住房抵押贷款企业的应收账款等,分类整理为一批资产组合,然后放到市场上卖。

4、第一个是因为这个可以增加中间业务,也就是增加收益,第二个是银行加大他的资产流动性,增加竞争力,第三个是因为市场风险越来越复杂,这样可以分散风险,只拿手续费,稳定收入。

5、证券化是指金融业务中证券业务的比重不断增大,信贷流动的银行贷款转向可买卖的债务工具 资产证券化是以特定资产组合或特定现金流为支持,发行可交易证券的一种融资形式银行信贷资产证券化是什么意思? 个人理解是商业银行把住房抵押贷。

6、Securitization证券化指集合一组金融资产建立一种金融工具,并向投资者发售期货从业报考条件1 年满 18 周岁2 具有完全民事行为能力3 具有高中以上文化程度4 中国证监会规定的其他条件考生一定要注意一下看。

7、1 资产证券化可以通过扩大商业银行的收益来源, 来增强其盈利能力 2 资产证券化为商业银行提供了有效的风险控制手段, 使商业银行的风险管理能力大大增强 3 资产证券化可以帮助商业银行有效管理资产负债, 改善资本充足率 4 资产。

8、一方面,对于流动性较差的资产,通过证券化处理,将其转化为可以在市场上交易的证券,在不增负债的前提下,商业银行可以多获得一些资金来源,加快银行资金周转,提高资产流动性另一方面,资产证券化可以使银行在流动性短缺时。

9、商业银行发展资产证券化业务,有助于1通过证券化的真实出售和破产隔离功能,可以将不具有流动性的中长期贷款置于资产负债表之外,优化资产负债结构,及时获取高流动性的现金资产,从而有效缓解商业银行的流动性压力2通过对。

10、2 真实出售风险 资产证券化的关键“真实出售”,目的就是实现需要证券化资产与发起人其他资产风险 隔离,实现真实出售的资产不受发起人损失和风险的影响“真实出售”的问题复杂,而风 险就存在于无法界定中3 提前支付。

11、特征 证券化发展在国际金融市场上表现为两个较为明显的特征1从20世纪80年代上半期,新的国际信贷构成已经从主要是辛迪加银行贷款转向主要是证券化资产传统的通过商业银行筹措资金的方式开始逐渐让位于通过金融市场发行长。

12、第三部分,商品证券化的一个交集概念资产证券化所谓的资产证券化,就是把资产变成证券,然后进行交易#160商品证券化与资产证券化的区别在于,资产有资产的交易升值收益,同时还有可能有资产附带的商业利润商品证券。

13、防范分散和转移银行风险拓宽银行融资渠道,降低银行融资成本提供介入资本市场的平台 提高商业银行的综合经营管理水平使得商业银行贷款操作流程更趋于专业化含义资产证券化是指企业单位或金融机构将其未来能够产生稳定现金。

14、一商业银行不良信贷资产证券化定义在纷繁复杂的现代金融产品市场 上,资产证券化已经成为一种比较成熟的融资手段,其相关金融产品也成功的应用到了各个领域,并随着经济技术的发展而日趋复杂化二商业银行不良信贷资产证券化。

15、我不确定你的问题表达是否准确,但是针对商业银行说的证券化,通常都是针对其贷款说的,商业银行的贷款属于其资产,因此也叫资产证券化对商业银行来说,存款是其负债,负债的证券化还是很少听说。

16、并不是这个意思,实际上是指券商将商业银行的信贷资产打包成证券产品,然后出售给投资者的过程信贷资产证券化就是将一组流动性较差信贷资产,如银行的贷款企业的应收账款,经过重组形成资产池,使这组资产所产生的现金。

评论