毕马威助力信贷资产证券化市场十年黄金发展:十年征程,匠心守护

信贷资产证券化十年跨越式发展信贷资产证券化,2022年呈现新态势

2012至2021年为我国信贷资产证券化(以下简称“信贷ABS”)发展的黄金十年,自2012年我国信贷ABS重启以来,年发行规模由2012年的人民币190亿元增长至2021年的人民币8,800亿元,信贷基础资产类型不断丰富,涵盖了住房抵押贷款、个人汽车贷款、个人消费贷款、微小企业贷款及不良贷款等不同资产类型,发行管理制度及信息披露制度日益完备,信贷ABS在优化金融资源配置、分散商业银行风险及服务实体经济上发挥了重要作用信贷资产证券化。

2022年以来,受房地产行业政策趋严、风险持续暴露及部分地区新冠疫情反复影响,信贷ABS呈现新的发展态势,市场新增发行产品共计151单,发行总规模为人民币3,567.34亿元,发行数量及发行规模较2021年分别下降26.70%及59.59%,虽然在发行规模及发行数量上首次出现了同比下降,但市场运行平稳,信用风险整体可控信贷资产证券化。

从基础资产类型来看,信贷ABS的基础资产类型主要包括住房抵押贷款、个人汽车贷款、个人消费贷款、微小企业贷款及不良贷款等信贷资产证券化。自2017年以来,信贷ABS的基础资产多集中在住房抵押贷款和个人汽车贷款,2022年信贷ABS产品发行结构有所调整,不良资产重组及个人汽车贷款ABS发行规模领跑,住房抵押贷款ABS发行规模大幅减少。

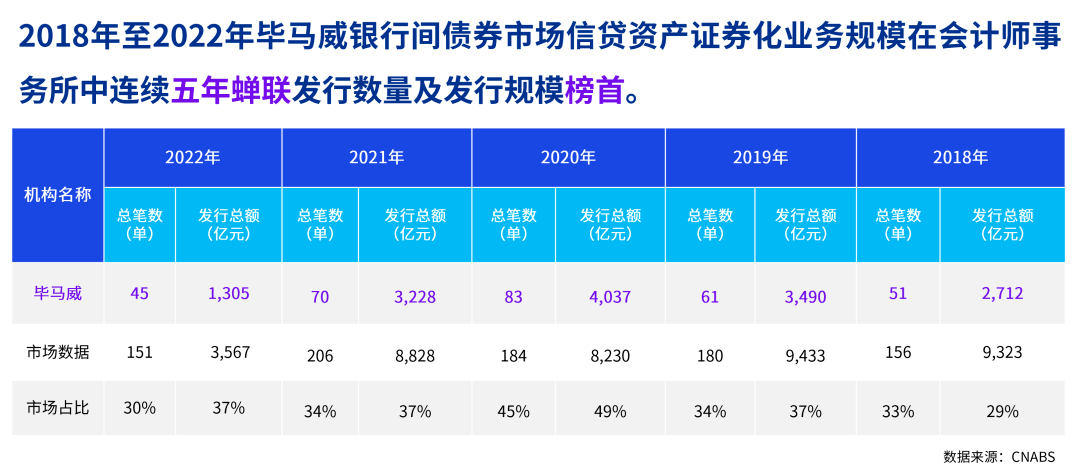

毕马威连续5年蝉联服务信贷ABS的

会计师事务所榜首

自2018年以来,毕马威在服务信贷ABS发行的数量及规模上已连续5年蝉联会计师事务所的榜首信贷资产证券化。

相关数据如下:

展开全文

2022年信贷ABS市场共发行ABS产品151单,规模为人民币3,567.34亿元,其中毕马威参与发行45单,规模为人民币1,305.17亿元,发行规模占市场份额36.59%,发行数量占市场份额29.80%信贷资产证券化。同时,毕马威参与发行的产品种类多样化,在各类细分产品发行中也成绩斐然。

不良资产重组ABS,2022年市场发行数量为69单,发行规模为人民币320.11亿元,毕马威以参与发行数量22单,发行规模人民币152.71亿元占据发行数量及规模的榜首信贷资产证券化。在小微企业贷款ABS及个人消费贷款ABS方面,毕马威分别以人民币253.64亿元及94.93亿元的发行规模占据发行规模榜首。所有成绩的取得印证了发起人和受托机构对毕马威的信任。

信贷ABS仍有广阔发展空间信贷资产证券化,毕马威将从多方面助力行业发展

目前,信贷ABS市场已进入高质量发展阶段,各类产品已具备相对充足的基础资产,ABS仍有广阔的发展空间信贷资产证券化。预计未来,信贷ABS基础资产类型将不断的扩大和丰富,制度建设将不断完善,信贷ABS在助力金融机构优化信贷结构、增强风险管理能力及推动经济发展上将发挥进一步的作用。

毕马威作为信贷ABS市场的服务机构,一直致力于服务发起人、受托机构及机构投资者,通过提供多种服务助力行业发展,可为信贷ABS提供发行时的会计顾问服务及产品全生命周期的审计服务信贷资产证券化。在未来,毕马威将不断提高服务质量,助力信贷ABS市场健康、可持续地发展。

本文内容仅供一般参考用,并非针对任何个人或团体的个别或特定情况而提供信贷资产证券化。虽然我们已致力提供准确和及时的资料,但我们不能保证这些资料在阁下收取时或日后仍然准确。任何人士不应在没有详细考虑相关的情况及获取适当的专业意见下依据所载内容行事。本文所有提供的内容均不应被视为正式的审计、会计或法律建议。

©2023毕马威华振会计师事务所(特殊普通合伙)、毕马威企业咨询(中国)有限公司及毕马威会计师事务所,均是与英国私营担保有限公司— 毕马威国际有限公司(“毕马威国际”)相关联信贷资产证券化。毕马威国际不提供任何客户服务。各成员所均为各自独立的法律主体,其对自身描述亦是如此。毕马威华振会计师事务所(特殊普通合伙) — 中国合伙制会计师事务所;毕马威企业咨询 (中国) 有限公司 — 中国有限责任公司;毕马威会计师事务所 — 香港合伙制事务所。版权所有,不得转载。毕马威的名称和标识均属于毕马威国际的商标或注册商标。

评论